직장에 다니거나 개인 사업을 할 때 중요한 것 중 하나가 바로 세금을 절약하는 것이죠. 그 중에서도 적극적인 노후 준비에 관심이 많으시다면 연금저축 및 IRP 계좌에 대해 들어보셨을 텐데요.

이번 글에서는 연금계좌를 통해 세액 공제 혜택을 최대로 받아 세금을 절약하는 방법에 대해 자세히 살펴보도록 하겠습니다.

연금저축과 IRP 세액공제 받는 방법

연금저축과 IRP 계좌를 합쳐서 연금계좌라고 하죠? 이러한 연금계좌에는 1년에 최대 1,800만원까지 납부가 가능한데요.

연금저축을 통해 최대로 받을 수 있는 세액공제는 1년에 600만원입니다. 한편, IRP 계좌를 통해 받을 수 있는 최대 세액공제 한도는 1년에 900만원인데요. 해당 금액은 연금저축의 세액공제 한도를 포함한 금액입니다.

그렇다면 어떻게 납부해야 가장 많은 세액 공제 혜택을 받을 수 있을까요?

먼저, 연금저축에 600만원을 납부합니다. 다음으로 IRP에 300만원을 납입합니다. 이렇게 하면, 현재 가장 많은 세액공제 금액인 900만원 혜택을 받을 수 있습니다.

연금계좌 세액공제 이월 활용하기

연금계좌에 납부한 금액에 대한 세액공제는 이월이 가능합니다. 예를 들어, 지난 1년간 연금계좌에 1,800만원을 납부하고 700만원을 세액공제 받았다고 해보겠습니다. 다만, 올해에는 사정이 여의치 않아 개인 연금을 납부하지 못했는데요.

이럴 경우, 작년에 세액공제 한도를 초과해서 납입한 금액인 1,100만원을 올해 납입한 금액으로 이월해 달라고 할 수 있습니다.

이 때는 금융기관에 연락하여 '연금납입확인서'를 받아야 하는데요. 해당 자료를 국세청에 제출하면 올해에는 연금을 납부를 하지 않았다 하더라도 해당하는 금액의 세액 공제를 받을 수 있습니다.

세액 공제 계산 시 주의 사항

세액 공제를 계산할 때는 꼭 알고 계셔야 할 주의사항이 있는데요. 바로, 소득에 따라 세액 공제 비율이 다르게 적용된다는 것입니다.

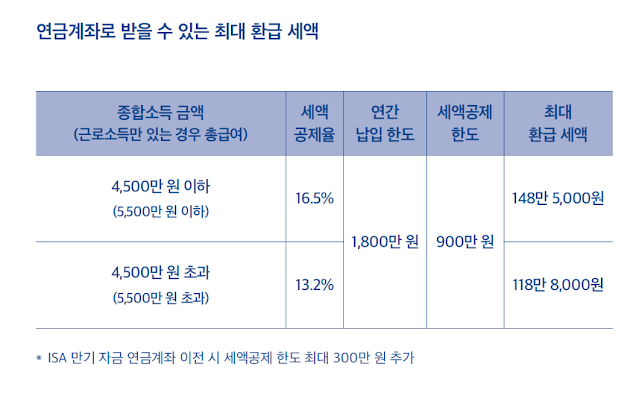

예를 들어, 종합소득이 4,500만 원 이하(근로소득만 있는 경우 총 급여 5,500만 원 이하)인 경우 세액공제율은 16.5%입니다. 반대로, 소득이 이보다 많은 경우 세액공제율은 13.2%로 적용됩니다.

예를 들어, 60세의 김 씨가 IRP에 900만 원을 저축했다고 가정해 보겠습니다. 김 씨의 총 급여가 5,500만 원 이하인 경우, 저축 금액 900만 원에 16.5%의 세액공제율이 적용됩니다. 이 경우 148만 5,000원의 세금을 돌려받을 수 있습니다.

한편, 총 급여가 5,500만 원을 초과한다면, 13.2%의 세액공제율이 적용되어 118만 8,000원의 세금 환급이 가능해집니다. (이미지 자료: 미래에셋)

마치며

이상으로 연금저축과 IRP 계좌를 활용하여 세금을 절약하는 방법에 대해 알아봤습니다. 핵심을 다시 정리해보자면 다음과 같습니다.

- 연금저축에 600만원 납부 후 300만원은 IRP에 납부하여 최대 세액공제 900만원 받기

- 올해 연금계좌에 납부한 금액이 없거나 적다면 작년에 납입한 금액을 이월하여 세액공제 혜택 받을 수 있는지 확인하기

- 세액 공제 시 종합소득 금액에 따라 적용되는 세액 공제율과 예상 환급액 미리 알아두기

프로모션 이벤트

바이낸스 거래소 20% 할인

>세계 최대 가상자산 거래소. 신규 가입 시 최대 $300 바우처 증정. 풍부한 유동성 및 안전한 보안.

바이비트 거래소 20% 할인

>신규 가입 시 최대 $1,000 증정금. 다양한 알트코인. 지정가 수수료 할인. 빠른 입출금 및 보안.

OKX 거래소 30% 할인

>세계 3대 비트코인 거래소. 신규 가입 시 $300 증정금 및 평생 수수료 페이백. 다양한 트레이딩 툴.

비트겟 거래소 50% 할인

>수수료 50% 최대 할인. 다양한 알트코인 거래. 프리마켓. 비상장 코인 거래. 트래블룰 준수.

크립토터미널 텔레그램

>데일리 코인 이슈 브리핑. 최신 뉴스 및 에어드랍 소개. 트레이딩과 투자에 관한 다양한 정보 공유.